Triển vọng khả quan

Đánh giá về triển vọng năm 2024, Công ty Chứng khoán Phú Hưng (PHS) cho biết, ngay từ 2 tháng đầu năm 2024, ngành dệt may Việt Nam đã đón nhận sự khởi đầu khá tích cực với kim ngạch xuất khẩu hàng dệt may trong 2 tháng năm 2024 tăng 13,4% so với cùng kỳ, đạt 5,1 tỷ USD. Nhu cầu tại các thị trường xuất khẩu trọng điểm và tình hình sản xuất của các doanh nghiệp cũng cho các tín hiệu dù chưa thật sự rõ ràng nhưng đã khả quan hơn so với thời điểm cùng kỳ năm ngoái, dần báo hiệu triển vọng khả quan cho ngành dệt may Việt Nam trong năm 2024.

Ngay từ 2 tháng đầu năm 2024, ngành dệt may Việt Nam đã đón nhận sự khởi đầu khá tích cực. Ảnh: Đình Đại.

Trong năm 2024, Hiệp hội Dệt may Việt Nam (VITAS) dự báo kim ngạch xuất khẩu toàn ngành dệt may Việt Nam tăng 9,2% so với năm trước, đạt 44 tỷ USD. PHS cho rằng, các tín hiệu phục hồi ngành dệt may sẽ rõ ràng hơn từ quý II/2024 và ghi nhận tăng trưởng mạnh mẽ từ quý III/2024.

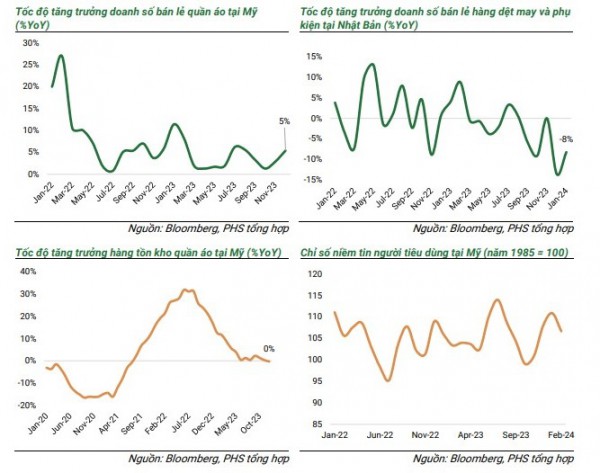

Kể từ quý IV/2023, tốc độ tăng trưởng doanh số bán lẻ quần áo và hàng dệt may tại Mỹ và Nhật Bản đã có những cải thiện đáng kể so với cùng kỳ. Dù vẫn ghi nhận tốc độ tăng trưởng bán lẻ hàng dệt may âm nhưng nhờ hưởng lợi từ các hiệp định thương mại như VJEPA, RCEP, CPTPP, thị phần xuất khẩu hàng dệt may của Việt Nam sang Nhật Bản vẫn giữ ổn định trong các năm qua ở mức trung bình đạt khoảng 10%.

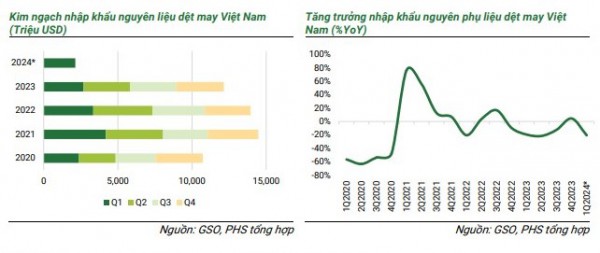

Cũng theo PHS, trong 2 tháng năm 2024, tổng kim ngạch nhập khẩu nguyên liệu ngành dệt may (gồm bông, xơ sợi, vải, nguyên phụ liệu) tăng 43% so với cùng kỳ, đạt 2,1 tỷ USD. Giá trị nhập khẩu nguyên phụ liệu dệt may đã dần khả quan hơn từ quý III/2023 phần nào cho thấy các doanh nghiệp đang gia tăng hàng tồn kho nguyên vật liệu để chuẩn bị phục vụ cho sản xuất.

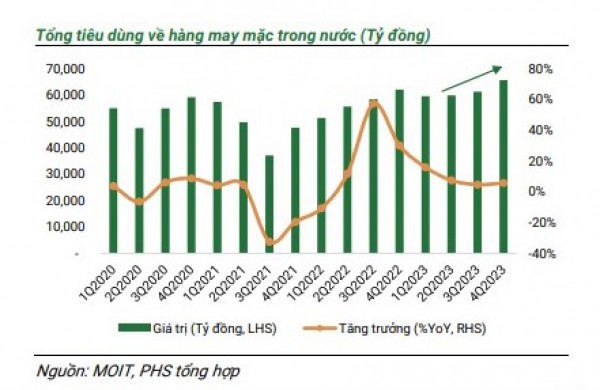

Ngoài phục vụ thị trường xuất khẩu, ngành dệt may Việt Nam cũng đang tập trung vào thị trường nội địa. Cụ thể, tiêu thụ hàng may mặc của Việt Nam đạt gần 250.000 tỷ đồng trong năm 2023, tăng 7,4% so với 2022 mặc dù tăng trưởng kinh tế gặp nhiều thách thức. Hành vi mua sắm trực tuyến gần đây của người tiêu dùng trong nước và sự thay đổi về thiết kế mẫu mã của các nhà sản xuất sẽ là động lực giúp ngành dệt may Việt Nam đẩy mạnh tiêu thụ thời trang nội địa.

Chủ tịch VITAS Vũ Đức Giang cũng đánh giá, thị trường nội địa cũng là một thị trường chiến lược của ngành dệt may Việt Nam. Theo Chủ tịch VITAS, hiện nay, các doanh nghiệp trong nước đã chủ động được nguồn nguyên phụ liệu trong nước, có khả năng thích ứng nhanh việc sourcing nguyên phụ liệu trong nước. Đồng thời, các doanh nghiệp cũng có chiến lược dài hạn cho những ý tưởng phát triển mẫu để phục vụ cho nhu cầu sản xuất trong nước.

Ông Giang cho biết, thị trường nội địa bình quân hàng năm sản xuất đạt trên 5 tỷ USD. Cách bán hàng của các doanh nghiệp Việt Nam hiện nay cũng khác so với trước đây, chủ yếu là bán hàng qua mạng. Họ bán hàng sang các thị trường châu Phi, trung Đông, Trung Quốc, ASEAN…với tỷ trọng bán hàng trên mạng ngày càng tăng.

“Đây là xu thế mà các doanh nghiệp sẽ không phải bị động khi không có gian hàng, cửa hàng, giúp doanh nghiệp tiết giảm chi phí. Đồng thời, giúp các doanh nghiệp tranh thủ được các dòng thuế của các nước nhập khẩu”, Chủ tịch VITAS Vũ Đức Giang đánh giá.

Vẫn còn đó những khó khăn

Chủ tịch VITAS Vũ Đức Giang cho rằng, ngành dệt may Việt Nam đang có những lợi thế lớn, đầu tiên là Việt Nam có nhiều Hiệp định thương mại tự do (16 FTA đã ký); tiếp đến là Việt Nam là một quốc gia có nền công nghiệp dệt may đang phát triển bắt kịp xu thế của toàn cầu về chiến lược đầu tư cho con người, chiến lược đầu tư cho công nghệ, chiến lược đầu tư phát triển quản trị số và chiến lược đầu tư phát triển xanh, phát triển bền vững; đặc biệt là chiến lược đầu tư cho các dòng sản phẩm có tính ổn định bền vững và an toàn cho người tiêu dùng.

Tuy nhiên, ông cũng cho rằng, ngành dệt may Việt Nam đang đối diện với 3 khó khăn lớn: Thứ nhất, cách nhìn và suy nghĩ của một số địa phương không mặn mà lắm với việc kêu gọi đầu tư vào lĩnh vực dệt nhuộm do sợ tác động đến môi trường.

Thứ hai, trong quy hoạch phát triển ngành dệt may vẫn chưa định hình được địa phương nào cho phép đầu tư vào các khu công nghiệp chuyên cho ngành dệt may, để các doanh nghiệp cũng như nhà đầu tư có chiến lược đầu tư vào các KCN dệt may, nhất là đầu tư vào phần cung bị thiếu hụt.

Thứ ba, khó khăn liên quan đến chiến lược mua hàng của một số nước đưa ra những tiêu chuẩn đánh giá không thống nhất các tiêu chuẩn. Mỗi nhãn hàng đưa ra một tiêu chuẩn đánh giá khác nhau. Do đó, mỗi doanh nghiệp hàng năm có rất nhiều tổ chức đánh giá vào đánh giá, khiến cho chi phí của doanh nghiệp tăng lên.

Trong khi đó, PHS cho rằng, đơn giá hàng dệt may có lẽ vẫn sẽ là thách thức lớn đối với ngành dệt may Việt Nam khi mà chi phí lao động ở Việt Nam vẫn đang cao hơn so với các nước đối thủ như Bangladesh, Ấn Độ cùng với áp lực từ tỷ giá USD/VND.

Ngoài ra, căng thẳng tại Biển Đỏ khiến chi phí vận chuyển trong tháng 1/2024 sang Mỹ và EU tăng gấp đôi so với tháng 12/2023 là rủi ro đáng lưu tâm cho các doanh nghiệp có tỷ trọng xuất khẩu sang Mỹ và EU cao. Dù hiện tại hầu hết các doanh nghiệp này đều đang xuất khẩu theo điều kiện FOB (người mua hàng chịu chi phí vận chuyển). Tuy nhiên, căng thẳng tại Biển Đỏ cũng sẽ tác động lên thời gian giao hàng và chi phí bảo hiểm và cũng sẽ giảm sức cạnh tranh của Việt Nam so với Bangladesh.

“Do đó, chúng tôi cho rằng dù đơn hàng dự kiến sẽ gia tăng, nhưng vẫn sẽ có rủi ro diễn ra cuộc chiến giá cả của các nhà cung cấp trong ngành trong năm 2024, qua đó, biên lợi nhuận chưa thể cải thiện nhiều như kỳ vọng”, PHS nhận định.

.jpg)

.jpg)